報(bào)告正文

1、聯(lián)儲轉(zhuǎn)“鷹”,美債利率走勢糾結(jié)

6月聯(lián)儲議息會議落下帷幕,美聯(lián)儲態(tài)度由“鴿”轉(zhuǎn)“鷹”。本次會議中,美聯(lián)儲將2021年全年經(jīng)濟(jì)增長預(yù)期由6.5%上調(diào)至7%;將2021年全年核心PCE預(yù)期由2.2%上調(diào)至3.0%。與此同時(shí),聯(lián)儲官員預(yù)期加息點(diǎn)陣圖顯示2023年將出現(xiàn)兩次加息。

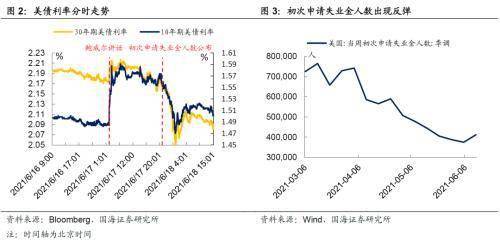

在此格局下,鮑威爾講話期間10年期和30年期美債利率迅速飆升,然而僅僅隔了18小時(shí),長端利率便出現(xiàn)了大幅回落。其中的主要原因是北京時(shí)間6月17日20:30公布的當(dāng)周初次申請失業(yè)金人數(shù)出現(xiàn)反彈,達(dá)41.2萬人,為4月份以來首次,遠(yuǎn)超市場預(yù)期36萬人。這使得市場對經(jīng)濟(jì)前景再次產(chǎn)生動搖,債市多頭重新占據(jù)上風(fēng)。

實(shí)際上,美債的多空博弈從3月份就已經(jīng)開始,10年期美債利率呈現(xiàn)震蕩下行的趨勢,其中原因究竟是什么?

2、美債利率為何上行乏力?

2.1

過往QE期間,美債利率怎么走?

為了探明美債利率近期呈現(xiàn)的“走勢之謎”,我們首先來回顧一下過去幾輪美聯(lián)儲QE操作時(shí)期的美債利率走勢:

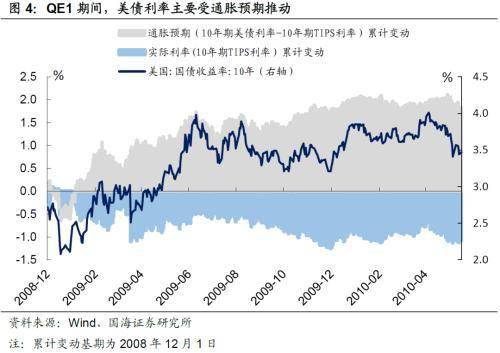

(1)QE1期間,10年期美債利率主要由通脹預(yù)期推動。在2008年11月啟動QE1投放后,10年期美債利率曾經(jīng)兩次登頂,第二次頂點(diǎn)出現(xiàn)在QE1結(jié)束前后。并且,兩輪10年期美債利率攀升均由通脹預(yù)期推動,而實(shí)際利率表現(xiàn)為震蕩下行。在此期間,10年起美債利率從開始上行至最高點(diǎn)幅度為129BP,10年減2年期限利差最高擴(kuò)大107BP。

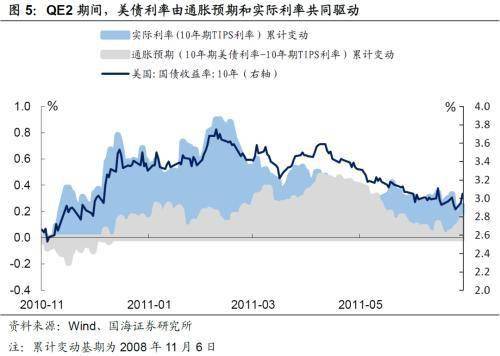

(2)QE2期間,10年期美債利率由通脹預(yù)期和實(shí)際利率共同驅(qū)動。由于經(jīng)濟(jì)復(fù)蘇前景依舊暗淡,美聯(lián)儲于2010年11月起開始投放QE2。10年期美債利率在投放中期見頂,在此期間實(shí)際利率和通脹預(yù)期表現(xiàn)為共上。10年期美債利率從開始上行至最高點(diǎn)幅度為108BP,10年減2年期限利差最高擴(kuò)大60BP。

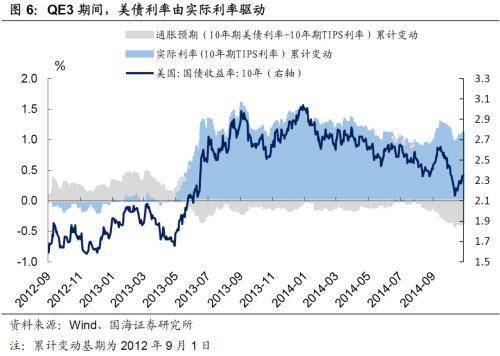

(3)QE3期間,美債利率主要由實(shí)際利率驅(qū)動。QE3于2012年9月起開始投放。就業(yè)環(huán)境開始逐漸改善,疊加時(shí)任美聯(lián)儲主席伯南克因與市場溝通失誤而導(dǎo)致“縮減恐慌”,在此背景下,實(shí)際利率快速上行成為驅(qū)動美債利率上行的主要因素。10年期美債利率從開始上行至最高點(diǎn)幅度為138BP,10年減2年期限利差最高擴(kuò)大125BP。

回顧2008年至2013年的3輪QE期間美債利率走勢,不難發(fā)現(xiàn),10年期美債利率在QE正式結(jié)束前往往就已經(jīng)登頂。從利率開始上行至頂點(diǎn),幅度大約在120BP左右。與此同時(shí),在10年期美債利率的帶動下,利率期限結(jié)構(gòu)也呈類似走勢,并且在每一輪QE結(jié)束后,隨著實(shí)際利率的逐步下行和通脹預(yù)期的見頂回落,均表現(xiàn)為快速走平。

2.2

美債利率為何“一蹶不振”

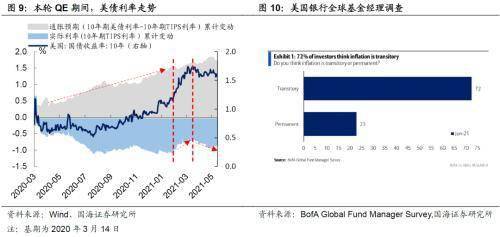

結(jié)合上文對過QE1至QE3的回顧,本輪QE更像是前三輪QE的“濃縮版”,期間美債利率走勢大致可以分為3個(gè)時(shí)期:

(1)2020年3月至2021年1月,通脹預(yù)期抬頭,推升美債利率上行。在前兩輪刺激法案的投放下,通脹預(yù)期率先抬頭。與此同時(shí),實(shí)際利率在美國經(jīng)濟(jì)復(fù)蘇前期表現(xiàn)為震蕩下行。在此格局下,名義利率在通脹預(yù)期的支撐下持續(xù)上升。

(2)2021年2月至2021年3月,實(shí)際利率發(fā)力,推升美債利率上行。2、3月份,失業(yè)率數(shù)據(jù)出明顯降低,就業(yè)改善初具成效。實(shí)際利率開始發(fā)力,成為推動2至3月份實(shí)際利率上行的主要原因。3月底美債利率登上階段頂,從本輪QE開始起算,10年期美債利率一度上行86BP。

(3)2021年3月至今,通脹預(yù)期高位震蕩,實(shí)際利率再次下行,拉動美債利率震蕩下跌。就業(yè)方面,美國4月份失業(yè)率數(shù)據(jù)超預(yù)期反彈,疊加5月份非農(nóng)就業(yè)數(shù)據(jù)不達(dá)預(yù)期,在此環(huán)境下實(shí)際利率開始再度下行;通脹方面,進(jìn)入5月份后,通脹預(yù)期開始逐步回落,根據(jù)美國銀行6月份的《全球基金經(jīng)理調(diào)查》顯示,目前72%的專業(yè)投資者認(rèn)為未來通脹將不可持續(xù)。在此格局下,通脹預(yù)期橫盤震蕩,疊加實(shí)際利率的下行是近期10年期美債利率走勢疲軟的主要原因。

3、美債利率將如何走?

誠然,目前市場對未來美債利率走勢分歧較大,隨著本輪QE步入后周期,市場波動加強(qiáng),因此,我們認(rèn)為短期內(nèi)震蕩行情將延續(xù),然而中期來看,美債利率仍有上行空間,主要原因有三:(1)通脹預(yù)期未必會下,或?qū)⒕S持高位震蕩;(2)隨著經(jīng)濟(jì)的繼續(xù)復(fù)蘇,實(shí)際利率將進(jìn)一步上行;(3)債務(wù)上限問題將于7月底得到解決。

3.1

不宜低估通脹

正如前文所分析,近期10年期美債利率下行的一大重要原因來自于市場對未來通脹不可延續(xù)持樂觀態(tài)度,通脹預(yù)期表現(xiàn)為下行。然而實(shí)際上,從歷史數(shù)據(jù)上來看,通脹預(yù)期并不能預(yù)測未來通脹的走勢,相反,通脹預(yù)期反而可能會受實(shí)際通脹走勢的影響而產(chǎn)生改變,我們認(rèn)為不宜低估未來通脹預(yù)期的持續(xù)性,主要原因有二:

(1)原油價(jià)格高位盤整將使得通脹預(yù)期難以下行。從歷史上來看,通脹預(yù)期和布倫特原油價(jià)格走勢呈正相關(guān)。目前原油價(jià)格漲勢趨緩,預(yù)計(jì)未來繼續(xù)帶動通脹預(yù)期大幅上行的概率不大,但是由于IEA預(yù)計(jì)全球原油需求2022年底恢復(fù)疫情前水平,中期需求向好。短期內(nèi),美國將進(jìn)入夏季出行高峰,歐洲解封后對航煤需求不斷提升,對原油需求有相應(yīng)支撐,我們認(rèn)為原油價(jià)格未來大概率將高位震蕩,進(jìn)而對通脹預(yù)期有所提振。

(2)今年4季度,CPI商品項(xiàng)和住房項(xiàng)將共振,從而對核心通脹產(chǎn)生支撐。我們在《中美通脹分析合集》中,曾經(jīng)指出商品和住房項(xiàng)占核心CPI構(gòu)成的67.1%。商品項(xiàng)上,從成本端CRB金屬指數(shù)傳導(dǎo)至CPI商品項(xiàng)的時(shí)間大約為21個(gè)月;住房價(jià)格傳導(dǎo)至CPI住房租金項(xiàng)目上的時(shí)滯大約為16個(gè)月。而今年4季度,商品價(jià)格和住房價(jià)格將共振,從而對核心通脹有邊際支撐。通過比較以往3輪CPI商品項(xiàng)和住房項(xiàng)共振時(shí)期,我們發(fā)現(xiàn)期間油價(jià)表現(xiàn)往往也不弱,通脹預(yù)期處于高位震蕩的走勢。

3.2

實(shí)際利率易上難下

實(shí)際利率整體處于易上難下的境地,主要原因同樣有二:

(1)4月份以來,實(shí)際利率表現(xiàn)疲軟的主要原因是就業(yè)市場表現(xiàn)的反復(fù)無常。我們認(rèn)為,本輪美國如此大規(guī)模的刺激下,美國就業(yè)反彈偏弱的主要原因在于刺激過頭。目前失業(yè)補(bǔ)助加上各州平均救濟(jì)大概為770美元/周,接近部分行業(yè)的平均周薪資水平,進(jìn)而對居民工作意愿產(chǎn)生擠壓。預(yù)計(jì)未來, 9月份失業(yè)補(bǔ)助的停止發(fā)放,將對居民工作意愿進(jìn)行倒逼,從而使失業(yè)率產(chǎn)生進(jìn)一步改善,在此背景下,實(shí)際利率仍有上行動力。

(2)目前實(shí)際利率處于歷史低位。回顧QE2和QE3,10年期TIPS利率所表征的實(shí)際利率最大上行幅度為90BP和160BP,而本輪QE期間,截止目前,實(shí)際利率上行幅度僅為15BP左右。預(yù)計(jì)未來有進(jìn)一步上行空間。

3.3

債務(wù)上限將不再是問題

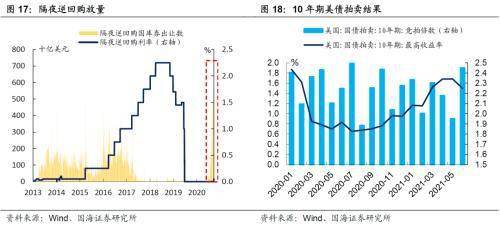

近期10年期美債利率下行,除了經(jīng)濟(jì)環(huán)境因素外,美國債務(wù)上限問題也是重要的外部因素之一。在我們上期報(bào)告《美國“水漫金山”,風(fēng)險(xiǎn)資產(chǎn)為何“滯漲”?》中,曾經(jīng)介紹了近期由于美國原本取消的債務(wù)上限將于7月31日到期,在此格局下,TGA有壓降的需求,而這會造成銀行間超儲水平激增進(jìn)而引發(fā)流動性泛濫。與此同時(shí),受債務(wù)上限影響,近期發(fā)債量也有所減少。因此,在6月9日的10年期美債拍賣上,投標(biāo)倍數(shù)創(chuàng)下近12個(gè)月來最高值,中標(biāo)利率大幅下行。

展望未來,7月31日不論債務(wù)上限問題有沒有解決,屆時(shí)債務(wù)發(fā)行節(jié)奏都將再次啟動,對利率上行產(chǎn)生相應(yīng)的支撐作用。

4、結(jié)論:美債利率仍具備上行基礎(chǔ)

本輪QE期間,市場已經(jīng)充分學(xué)習(xí)了2013年“縮減恐慌”時(shí)期的經(jīng)驗(yàn),不可否認(rèn),目前的美債利率定價(jià)中已經(jīng)包含了Taper的預(yù)期。但是,鑒于以上觀點(diǎn)分析,我們認(rèn)為美債利率中期仍存在進(jìn)一步上行空間,而窗口期或?qū)⒊霈F(xiàn)在3-4季度。因?yàn)?月底債務(wù)上限將得到解決,美債供給將增加,流動性將邊際收斂;9月份失業(yè)補(bǔ)助的停止發(fā)放將倒逼原先不愿工作的居民主動就業(yè);與此同時(shí),核心通脹和原油價(jià)格在下半年將高位運(yùn)行,屆時(shí)使得通脹預(yù)期難以快速下行,而這一切都將是美債利率繼續(xù)上行的潛在影響因素。

5、風(fēng)險(xiǎn)提示

新冠疫情反復(fù),美聯(lián)儲提早縮減購債。

關(guān)鍵詞: 聯(lián)儲議息 帷幕 美債 美債利率

凡注有"環(huán)球傳媒網(wǎng)"或電頭為"環(huán)球傳媒網(wǎng)"的稿件,均為環(huán)球傳媒網(wǎng)獨(dú)家版權(quán)所有,未經(jīng)許可不得轉(zhuǎn)載或鏡像;授權(quán)轉(zhuǎn)載必須注明來源為"環(huán)球傳媒網(wǎng)",并保留"環(huán)球傳媒網(wǎng)"的電頭。

- 新東方2000多億市值灰飛煙滅 新東方市值2022-06-13

- 今年養(yǎng)豬的都虧了怎么辦 養(yǎng)豬價(jià)錢多少開始2022-06-13

- 外星生命對人類的意義 人類什么時(shí)候能發(fā)現(xiàn)2022-06-13

- 詐騙案立案半個(gè)月沒消息 詐騙案一年多了也2022-06-13

- 同行惡意舉報(bào)至工商局 老板跑路了工商局2022-06-13

- 星巴克可以不消費(fèi)嗎 星巴克不消費(fèi)可以進(jìn)去2022-06-13

- 羅永浩供應(yīng)鏈公司 羅永浩公司發(fā)生了什么 2022-06-13

- 為什么中國男排贏了也沒人夸 中國男排大名2022-06-13

- 喉嚨有痰咳不出咽不下 咽喉有異物感是怎么2022-06-13

- 用了MLAY美呀智能冰膚脫毛儀之后,閨蜜竟變2022-06-13

- “化石獵人”發(fā)現(xiàn)歐洲最大掠食性恐龍 長2022-06-13

- 速看!“2022年全球市值總額百強(qiáng)”出爐!2022-06-13

- 你知道嗎?與伴侶同床共枕時(shí),睡眠質(zhì)量更好2022-06-13

- 男性比女性更有可能吸煙?患骨質(zhì)疏松癥和早2022-06-13

- 研究表明:吃太多營養(yǎng)的魚也可能是一件壞事2022-06-13

- 漢堡大學(xué)激光物理研究所觀察到連續(xù)時(shí)間晶體2022-06-13

- 80多萬字全靠手寫 99歲老人花30年編纂古籍2022-06-13

- 賢合莊經(jīng)營糾紛!陳赫回應(yīng):始終保持創(chuàng)始人2022-06-13

- 知網(wǎng)開放個(gè)人查重:研究生論文3次免費(fèi) 2022-06-13

- 中國抗腫瘤藥代表企業(yè)布局情況:依托優(yōu)勢產(chǎn)2022-06-13

- 2021/22年全球大豆結(jié)存量將達(dá)到1.02億噸2022-06-13

- 中國珠寶首飾行業(yè)線上渠道營業(yè)收入大幅增加2022-06-13

- 全球制藥設(shè)備行業(yè)專利市場價(jià)值:總價(jià)值6.912022-06-13

- 中國智能照明行業(yè)競爭狀態(tài)總結(jié):行業(yè)潛在進(jìn)2022-06-13

- 中國工業(yè)軟件行業(yè)龍頭企業(yè)全方位對比:寶信2022-06-13

- 今日熱議:“百病皆生于氣”,經(jīng)常疲倦、乏2022-06-13

- 每日短訊:多吃主食死得快?米飯其實(shí)是“最2022-06-13

- 今日熱聞!經(jīng)常不吃早飯,可能會給身體帶來42022-06-13

- 每日快報(bào)!科學(xué)家發(fā)現(xiàn)中年患者食道癌和巴雷2022-06-13

- 熱門看點(diǎn):科學(xué)家向超材料的實(shí)時(shí)、遠(yuǎn)程和無2022-06-13

- 微博被禁言?吳曉波頻道公眾號已停更多日

- 道瓊斯指數(shù)下跌879.80點(diǎn) 跌幅2.73%報(bào)31392.66點(diǎn)

- 美股全線重挫 道指跌超600點(diǎn)納指跌幅近3%

- 黃金微幅收跌 !美元及美債收益率攀升

- 女?dāng)z影師伊芙琳·范雷:我曾被問你這么小舉得起攝影機(jī)嗎?

- 威馬汽車創(chuàng)始人:100萬都招不到數(shù)學(xué)專業(yè)的大佬

- 女主播因偷稅被罰 去年帶貨收入超千萬

- 美債將遭遇新一輪拋售 市場觀點(diǎn)越來越趨于兩極

- 喜劇電影 《這個(gè)殺手不太冷靜》意大利電影節(jié)獲兩獎(jiǎng)

- 國家統(tǒng)計(jì)局發(fā)布2021年全國平均工資數(shù)據(jù)

資訊

- “化石獵人”發(fā)現(xiàn)歐洲最大掠食性恐龍 長度超過10米!

- 《花木蘭》口碑撲街兩年之后的新作 《夢華錄》表現(xiàn)如何?

- 搶車廠的靈魂?CarPlay已經(jīng)不僅僅是一個(gè)APP

- 觀影總?cè)舜?56.4萬 六一檔電影總票房破5000萬

- “多編劇時(shí)代”來了 對劇本而言是好事嗎?

- 《花兒與少年》時(shí)隔五年回歸 第四季節(jié)目官宣定檔

- 經(jīng)紀(jì)人員不得發(fā)布或者雇傭營銷號發(fā)布引發(fā)粉絲互撕

- 拿回商標(biāo)權(quán)?魚丁糸回應(yīng):一無所悉已請律師詢問

- 中國石油建成我國首條零碳沙漠公路 徹底告別了柴油機(jī)發(fā)電灌溉的歷史

- 理想汽車已經(jīng)拿下保險(xiǎn)經(jīng)紀(jì)牌照

焦點(diǎn)

- 據(jù)江蘇省鹽城市住房和城鄉(xiāng)建設(shè)局消息 二孩家庭補(bǔ)貼50%

- 日本制造業(yè)巨頭川崎重工數(shù)據(jù)造假 造假行為從1984年就已經(jīng)開始

- 再創(chuàng)新高!英國房價(jià)連續(xù)第11個(gè)月上漲

- 創(chuàng)一年多最大降幅 英國5月零售銷售同比下降1.1%

- 全球油脂供應(yīng)恢復(fù) 黑海地區(qū)油脂貿(mào)易或?qū)⒌玫竭M(jìn)一步緩解

- 兒童人數(shù)連續(xù)41年減少?日本2021年出生人口約81萬人

- 一年后不能購買新書!亞馬遜官宣將停止Kindle中國運(yùn)營

- 新加坡“國菜”海南雞飯告急 馬來西亞宣布停止活雞出口

- 這個(gè)國家改名成功!聯(lián)合國批準(zhǔn)土耳其改名

- 密不透風(fēng)的“生命通道” 航天員如何進(jìn)入空間站?