1.回顧歷史:中長貸的拐點與A股更同步

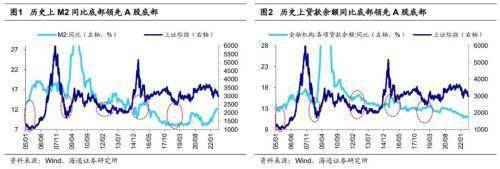

歷史上金融總量指標先于A股見底,平均領先5-7個月。以信貸為代表的金融數據對A股究竟有何意義?理論上,總量層面的金融數據首先反映的是廣義宏觀流動性,這些指標的見底回升往往對應著宏觀政策開始轉向寬松、流動性出現邊際改善。由于不同指標刻畫的數據不盡相同,例如M1、M2等數據衡量貨幣供給、貸款余額、社會融資存量規模衡量實體部門融資,因此歷史上各個指標見底的時間也有所差異。對于股市而言,當宏觀流動性剛開始轉向時,基本面往往還在下行,因此在該時期股市通常還處于探底的階段。從歷史經驗來看,回顧05、08、12、16、19年A股的市場大底,可以發現總量層面的金融數據出現改善性拐點后A股往往不會立刻見底,歷史上M1、M2、貸款余額同比增速拐點平均領先A股底部5-7個月(詳見表1)。

中長期貸款和A股拐點同步性更強,歷史上前者平均滯后2.4個月。除了總量層面的數據外,信貸還可以進一步分為短期和中長期等貸款,其中,中長期貸款更能體現資金投向實體部門的規模,且也更能反映經濟復蘇預期、企業經營情況,因此和基本面的關聯性也更強。在多數的信用擴張周期中,最初的增量往往體現在短期貸款、票據上,使得信貸在總量上率先企穩,對應流動性整體開始改善,此后隨著中長期貸款迎來拐點,對應基本面出現回暖的信號。因此從股市的角度看,反映基本面趨勢的中長期貸款和A股拐點的同步性更強,2005年以來兩者底部之間的時滯平均2.4個月(詳見表1)。值得注意的是,和總量指標的領先性不同,中長期貸款同比的底部往往滯后于A股,這主要是因為市場底往往是在政策上行和業績下行兩股力量的角力中形成的,因此市場往往會先于基本面見底。

凡注有"環球傳媒網"或電頭為"環球傳媒網"的稿件,均為環球傳媒網獨家版權所有,未經許可不得轉載或鏡像;授權轉載必須注明來源為"環球傳媒網",并保留"環球傳媒網"的電頭。

- 中長期貸款和A股拐點同步性更強 歷史上前2022-10-17

- 預告進度:披露率不足 10%,向好率有所提升2022-10-17

- 生豬市場存在階段性 出欄節奏仍是未來影響2022-10-17

- 納指本周累跌3.11% 標普500指數本周累跌1.53%2022-10-17

- 標普500指數下跌81.61點,跌幅2.22%報3588.30點2022-10-17

- 政策托底邊際提速 信用修復關注結構非總量2022-10-17

- 天天最資訊丨馬斯克是三大牛人結合體?其母2022-10-17

- 每日精選:Mars Express展示火星衛星與木2022-10-17

- 天天看點:科學家發現隱藏在銀河系中的古老2022-10-17

- 重點聚焦!新數學模型顯示,全球只有1/5的CO2022-10-17

- 環球要聞:研究發現反復感染跟神經退行性疾2022-10-17

- 杭州拉米鞋類有限公司與上海達爾威貿易有2022-10-17

- 《離歌》官宣釋出首張概念版海報 該劇由饒2022-10-17

- 《小美人魚》真人電影發布海報 還原經典場2022-10-17

- 正午陽光透露:稱《縣委大院》檔期未定 2022-10-17

- 尹力:中國電影實現矩陣式發展 2022-10-17

- 英國國家美術館內館藏的梵高名畫《向日葵》2022-10-17

- 《哈利波特》海格扮演者去世 經紀公司WME證2022-10-17

- 廣州相聲藝術團團長,國家一級演員陳堅雄懷2022-10-17

- 張譯、王俊凱、殷桃主演的影片《萬里歸途》2022-10-17

- 井上雄彥自編自導《灌籃高手》大電影英文片2022-10-17

- SEGI世紀韓國專業商用電器品牌正式進駐中國2022-10-15

- 湖北居安信建材有限公司:全屋定制成為未來2022-10-15

- 世界快看:科創板做市交易準備就緒! 上交2022-10-15

- 觀點:振蕩的免疫反應:解釋唐氏綜合癥患者2022-10-15

- 當前熱點-研究:兒童有一種秘密的力量 使2022-10-15

- 世界今熱點:美健康專家稱兒童應該從8歲開2022-10-15

- 全球即時:日冕物質拋射視頻引發網友關注 2022-10-15

- 全球快報:登上頂級數學期刊的中國研究員現2022-10-15

- 臥兔網絡榮獲“紹興市跨境電子商務優秀合作2022-10-15

資訊

焦點

- Meta市值縮水至2017年水平 扎克伯格身價排名跌出全球前十

- “雙11”成立自營物流公司 菜鳥回應:消息不實

- 瑞信(CS.US)CEO發表備忘錄 試圖讓市場相信其財務穩定性

- 財務大臣重申捍衛日元立場 日本央行9月政策會議摘要提及政策轉向

- 英國迎來黃金搶購潮 新政府“迷你預算”刮起恐慌風暴

- 高盛:美國家庭和外國投資者將分別凈拋售1000億美元股票

- 違約概率飆升至至少10年來最高水平 百年銀行巨頭瑞信被傳“爆雷”!

- 美聯儲在加息速度問題上已現分歧 市場Q4能否扭轉頹勢?

- 進一步加碼全球黃油市場 威士蘭乳業收購新西蘭乳企Canary Foods

- 國際能源署警告:歐洲在今年冬天將面臨“史無前例”的天然氣短缺風險